Модель и методика оценки расчетного коридора доходности по индексу акций первого эшелона (фаза 4)

Высокая эластичность фактора текущей доходности по акциям (на

уровне торгового дня, недели и тд) по фактору роста или спада объема торгов

вызывает существенные ценовые колебания индекса. Однако при

рассмотрении модели рационального поведения инвестора мы отмечаем, что

бурная динамика котировок на уровне среднесрочной перспективе

элиминируется тем, что вступает в действие фактор

переоцененности/недооцененности акций. И, таки образом, индекс акций в

среднесрочной перспективе формирует циклический тренд вокруг своих

средних значений, обусловленных рациональным уровнем PE Ratio.

Поэтому мы принимаем решение не моделировать объемную эластичность

доходности индекса акций, а учесть ее в модели косвенно на уровне

эластичности по фактору PE Ratio.

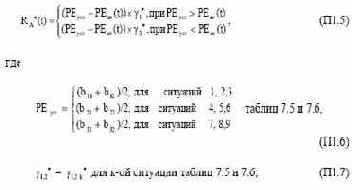

Упомянутая модель эластичности имеет вид:

и эти параметры определяются на основе дополнительных соображений

экспертной модели.

В том, что коэффициент эластичности скачкообразно изменяется при

переходе PE через уставочное значение, мы отражаем ассиметричность

инвестиционного выбора в преломлении на тип инвестора. Так, консервативный инвестор, почувствовав неладное и минимизируя риски,

выводит активы быстрее, чем если бы он вводил их при улучшении

инвестиционного климата. Наоборот, агрессивный инвестор будет быстрее

покупать, чем продавать, т.е. не минимизировать риски, а максимизировать

прибыль. В глазах же инвестора промежуточного типа рациональные темпы

прилива-отлива капитала совпадают; из контрольной портфельной точки он

побежит влево или вправо по линии эффективной границы с одной и той же

скоростью, если текущее значение PE Ratio будет симметрично ложиться

справа или слева от ставки, соответственно.